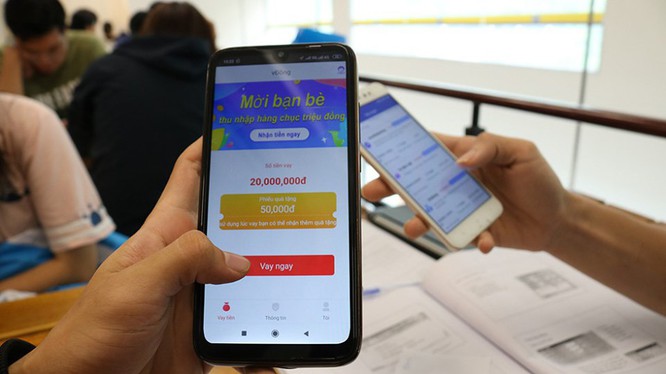

Hiện nay nền tảng cho vay ngang hàng tại Việt Nam lại đang phát triển một cách tự phát, manh mún. Thêm vào đó, các ứng dụng cho vay ngang hàng không thật sự thông minh. Những điều này khiến thị trường ác cảm với ứng dụng cho vay online.

Vay online là mô hình kinh doanh mới được xây dựng trên nền tảng ứng dụng công nghệ số để kết nối trực tiếp người đi vay với người cho vay (nhà đầu tư) mà không thông qua trung gian tài chính.

Đó là nhận định của ông Phan Đình Điền – Giám đốc Ngân hàng Nông nghiệp Chi nhánh Trung tâm Sài Gòn, Founder Rapbank Việt Nam – trao đổi bên lề Diễn đàn Ngân hàng bán lẻ Việt Nam năm 2019 do Hiệp hội Ngân hàng Việt Nam (VNBA) và Tập đoàn Dữ liệu quốc tế (IDG Vietnam) phối hợp tổ chức mới đây tại TP.HCM.

Dẫn số liệu RapBank về nguồn cung và cầu của thị trường vay ngang hàng (vốn là hình thức cho vay tiền thông qua các nền tảng công nghệ số như ứng dụng, website, không thông qua trung gian tài chính – PV), ông Điền cho biết hiện nay tiền gửi tại các tổ chức tín dụng tính đến tháng 6/2019 đạt khoảng 4,72 triệu tỉ đồng, chưa kể vàng, bất động sản,…

Về phía người cần vay vốn, RapBank cũng ghi nhận số liệu về người dân chưa có thông tin hoặc chưa có nợ xấu trên Trung tâm Thông tin tín dụng của Ngân hàng Nhà nước (CIC) vào khoảng 50% dân số. Trong 6 tháng đầu năm 2019, tổng số khách hàng vay được cập nhật vào kho dữ liệu tăng gần 2 triệu người so với cuối năm 2018 lên trên 40,9 triệu người.

Ngoài ra, đó còn là đối tượng những người bị hạn chế tiếp cận với tổ chức tín dụng như người dân ở vùng sâu vùng xa, đối tượng khó, không chứng minh được dòng tiền với tổ chức tín dụng, công ty tài chính,…

Ông Phan Đình Điền – Giám đốc Ngân hàng Nông nghiệp Chi nhánh Trung tâm Sài Gòn, Founder Rapbank Việt Nam

“Thị trường cho vay ngang hàng cũng bị ảnh hưởng bởi các công ty, cá nhân cho vay nặng lãi, tín dụng đen núp bóng cho vay ngang hàng phát triển các ứng dụng, website làm ảnh hưởng đến tâm lý người dùng muốn tham gia.

Bên cạnh đó, các hạn chế về kiến thức tài chính từ người dân dẫn đến việc dịch vụ vay ngang hàng bị lạm dụng trở thành một kênh của nạn tín dụng đen với lãi suất “cắt cổ”, đòi nợ kiểu khủng bố, khiến cho thị trường hình thành những mảng tối khó điều chỉnh”, ông Điền nói.

Nhiều tiềm năng cho thị trường thanh toán điện tử

Ông Lê Thanh Tâm – Tổng Giám đốc IDG Vietnam và ASEAN – mang tới diễn đàn nhiều thông tin mới, trong đó có kết quả Khảo sát thực trạng thanh toán không dùng tiền mặt tại 6 quốc gia Đông Nam Á. Đây là dự án được đầu tư nghiên cứu từ tháng 5 đến 31/10/2019. Khảo sát tiến hành trên diện rộng các đối tượng khách hàng (15 ngàn mẫu) ở Singapore, Thái Lan, Malaysia, TP.HCM,…

Ông Lê Thanh Tâm – Tổng Giám đốc IDG Vietnam và ASEAN

Theo kết quả này, Việt Nam hiện đang xếp thứ năm trong khu vực với các chỉ số và điểm nhấn hết sức riêng biệt như tỷ lệ người dùng tiền mặt còn khá cao trong khu vực. Tuy nhiên xu hướng người dân dùng thẻ thanh toán và các phương thức thanh toán điện tử ngày càng tăng cao và mở ra rất nhiều tiềm năng cho thị trường thanh toán điện tử phát triển.

Đồng tình với ý kiến trên, ông Neil Van Heerden – Giám đốc Chiến lược Kinh doanh Quốc tế, TrueMoney – cho rằng thanh toán không tiền mặt là xu hướng phát triển tất yếu của xã hội, là động lực thúc đẩy nền kinh tế số. Lợi ích do hình thức thanh toán này đem lại không chỉ là sự tiện lợi, mà còn giúp giảm thiểu chi phí, tăng cường độ an toàn và bảo mật của mỗi giao dịch. Sự phát triển của các giải pháp tài chính toàn diện cũng là yếu tố mang tính sống còn đối với sự phát triển bền vững, cân bằng và mạnh mẽ của nền kinh tế.

Tại thời điểm hiện nay tại Việt Nam, thanh toán không tiền mặt đang có những lợi thế phát triển mạnh mẽ nhờ cơ cấu dân số trẻ, nền kinh tế tăng trưởng nhanh và tầng lớp trung lưu ngày một gia tăng. Sự bùng nổ về thương mại điện tử và sự xuất hiện của các công ty dịch vụ công nghệ ngày càng nhiều đóng vai trò đòn bẩy trong việc phát triển các giải pháp thanh toán không tiền mặt.

“Tôi nhận định thị trường thanh toán không tiền mặt tại Việt Nam sẽ có những bước phát triển mạnh mẽ trong thời gian tới. Sự cạnh tranh của các công ty công nghệ tài chính cũng sẽ đem lại nhiều hơn những lợi ích và giá trị cho người dùng”, ông Neil Van Heerden nói.

Đề cập tới 10 xu hướng ngân hàng bán lẻ trên thế giới trong bối cảnh chuyển đổi số đã phân tích thực trạng ngân hàng số tại Việt Nam, Tiến sỹ Cấn Văn Lực – Kinh tế trưởng Ngân hàng BIDV – chỉ ra một loạt điểm nổi bật trong thực trạng ngân hàng số tại Việt Nam như: các Fintech và Bigtech (Viettel, VNPT) phát triển nhanh, cạnh tranh trực tiếp và cũng hợp tác với các ngân hàng thương mại; Hoạt động cho vay ngang hàng phát triển nhanh; Đa số các ngân hàng thương mại tích cực chuyển đổi số theo 2 mô hình: Chuyển đổi trên nền tảng hiện tại và thành lập mảng kinh doanh mới; Thanh toán số qua internet và Mobile tăng nhanh, ví điện tử ngày càng được chấp nhận; Hành lang pháp lý được thúc đẩy xây dựng tuy nhiên thẳng thắn nhìn nhận thì vẫn chưa theo kịp sự phát triển với các vấn đề của eKYC, cho vay ngang hàng, mobile money,…

Ông Lực đồng thời chỉ ra hạn chế cho sự phát triển ngân hàng số tại Việt Nam như tốc độ chuyển đổi số còn chậm, hệ sinh thái ngân hàng còn hạn chế, an ninh mạng và thông tin dữ liệu cũng ngày càng thách thức; Nhân lực công nghệ kinh doanh số, ngân hàng số còn hạn chế; Một số ngân hàng thương mại chưa rõ định hướng, đường đi; Giáo dục tài chính chưa được chú trọng, chưa có bước đi tổng thể rõ ràng.

Ngân hàng điện tử ở Việt Nam hiện nay đang có xu hướng gia tăng, các ví điện tử xuất hiên ngày càng nhiều. Việc vay tiền online có thuận tiện nhưng cũng mang theo rất nhiều rủi ro. Dịch vụ này đang bị lạm dụng trở thành một kênh của nạn tín dụng đen với lãi suất “cắt cổ”, đòi nợ kiểu khủng bố.